家の買いどきは消費税の増税後?ケース別で見る増税でトクする人・損する人

2019年10月より、消費税が8%から10%に引き上げられます。

「増税前に家を買ったほうが損しないのかな?」

いま家の購入を検討されている皆さんは、このように思っていないでしょうか?

ですが、ちょっとだけ待ってください。

もしかしたら、いま家を買う方が損する可能性もあるのですよ。

たしかに消費税が2%上がるぶんだけ負担が増えるイメージがありますよね。しかし、消費税の増税に伴って整備された「国の支援策」を利用すれば、消費税が上がった後の方が経済面の負担を減らせる場合もあるのです。この記事では、消費税の増税後の国の支援策について詳しく解説します。

消費税の増税でトクする人と損する人。皆さんはどちらに当てはまると思いますか?具体的なケーススタディも用意しているので、ぜひ皆さんの状況に照らし合わせて考えてみましょう。

※WELLNESTHOME創業者の早田がyoutubeチャンネルで賢く住宅ローンを借りることについて解説している動画はこちら

contents

消費税増税後の住宅取得の支援策は4つある

消費税の増税のタイミングで、住宅の購入も当然ながら減少するだろうことは容易に想像できますよね。国としては、消費税の増税後も住宅の購入促進を支援するべく、以下の4つの支援策を打ち出しています。

- 住宅ローン減税の拡張

- 住まい給付金の拡大

- 次世代住宅ポイントの創設

- 住宅取得資金の贈与税の非課税枠の拡大

それぞれの施策の詳細については、後ほどケーススタディも織り交ぜながら説明していきたいと思います。

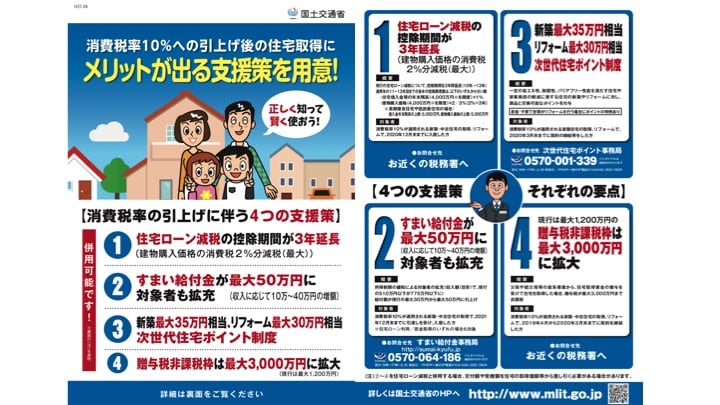

また、これらの支援策については、国交省もパンフレットを作成し、一般消費者、住宅業界関係者に広報を始めるとともに、全国各地で業界関係者向けの説明会を始めています。

国土交通省より

ただし注意してもらいたいのは、大前提としてこれらの施策が本決定しているわけではありません。さらに申し上げるならば、消費税が10%に上がることも、現時点では決まったわけではないのです。ここから先の話は、「現在その方向で進んでいる案」という前提で話をします。

消費税の増税は、平成31年(令和元年)10月から実施される方向ですが、最終的に確定するのは閣議決定が行われてからになります。消費税が上がることが決定することに加え、関連する税制法案、予算案が可決されて各種の施策が本決定することになります。

消費税には課税される項目と課税されない項目がある

消費税増税のメリット・デメリットを検討する上で、前提として考えておくべきことがあります。それは、消費税には課税される項目と課税されない項目があることです。

非課税になる主な項目としては土地購入費用、個人から購入する中古住宅の2項目です。

例えば、皆さんが中古住宅を個人から買おうと考えているならば、消費税が8%だろうが10%だろうが支払う金額に差はありません。何故ならば、こうした個人間の売買では、消費税は課税の対象とならないからです。

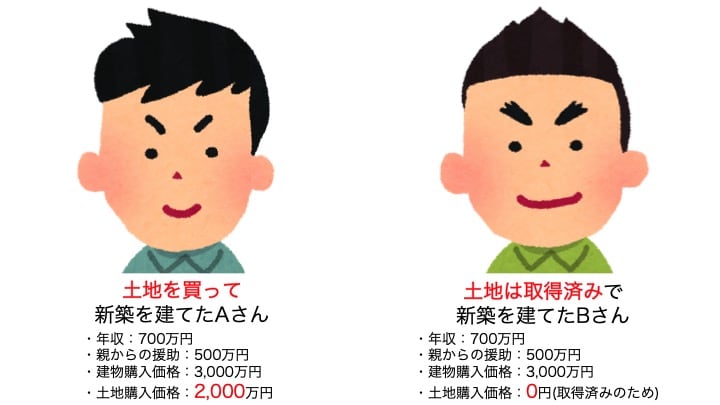

ケーススタディ①:土地をこれから買う人、すでに持っている人、増税後の負担が軽くなるのはどっち?

消費税には課税される項目と課税されない項目がある。

このことを踏まえて上で、1つケーススタディを見ていきましょう。

土地を買って新築住宅を建てるAさん。

- 年収:700万円

- 親からの援助:500万円

- 購入金額は5,000万円(土地代2,000万円(非課税)、建物代3,000万円(税抜))

- 住宅ローンの利用額:4,500万円

Aさんが、増税前、増税後のそれぞれのタイミングで家を建てた場合の負担額の変動は以下の通りとなります。

- 建物代金の消費税増税分:+60万円

- 住宅ローン減税の延長分:-60万円

- すまい給付金の給付拡充分:-10万円

つまり、消費税増税によって税負担が60万円増えるものの、各種施策によって最終的に10万円も負担が軽くなるのです。

一方、Aさんと同じ年収、援助額のBさんが、いまある土地に3,000万円で家を建てようとすると、住宅ローンの利用額は2,500万円となり、Aさんに比べて少ない利用額で済みます。

- 建物代金の消費税増税分:+60万円

- 住宅ローン減税の延長分:-53万円

- すまい給付金の給付拡充分:-10万円

上記の通りとなり、増税後の方が負担を軽くできるのですが、その額はAさんに比べて小さくなります。

このような形で、タイプ別で消費税増税がメリット、デメリットのどちらになるかは人それぞれです。そこで、まずは基本的な情報として国が打ち出している消費税増税後の4つの施策について抑えていきましょう。

消費税増税後の4つの支援策

- 住宅ローン減税の拡張

- 住まい給付金の拡大

- 次世代住宅ポイントの創設

- 住宅取得資金の贈与税の非課税枠の拡大

先ほど挙げましたこちらの4つの支援策について、この章で詳しく解説していきたいと思います。

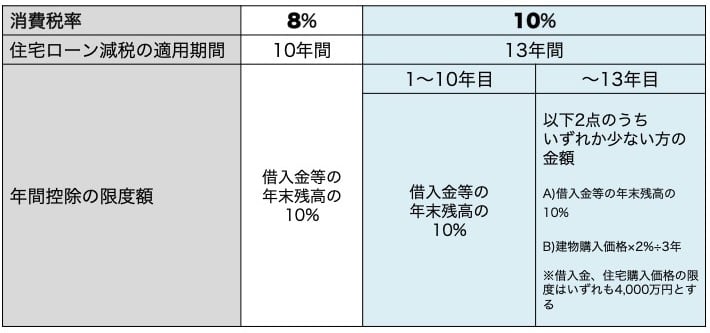

4つの支援策①:住宅ローン減税の適用拡大

皆さんは、住宅ローン減税(住宅ローン控除とも言います)という制度をご存知でしょうか?この制度は、住宅ローンの年末時点での残高の1%が、所得税・住民税から控除できるという制度となります。元々は控除される期間が10年間の制度でしたが、消費税の増税後は控除の期間が13年まで延長されることになります。

延長された3年間については、「年末の住宅ローン残高の1%の額(つまり従来通りの控除額)」か、「建物購入価格の2%の額(つまり2%消費税がアップした分)」のいずれか少ない方が、3年に分けて減税される形になります。11年目から13年目の部分で消費税のアップ分を取り戻せるような制度担っていますが、以下のようなケースの場合は注意が必要です。

⑴建物価格に対して借入額が少ないケース

もう一度おさらいになりますが、住宅ローン減税は11年目〜13年目では以下のいずれかのうち少ない方の金額で減税となります。

- 年末の住宅ローン残高の1%の額(つまり従来通りの控除額)

- 建物購入価格の2%の額(つまり2%消費税がアップした分)

建物価格に対して借入金の残高が少ないケースでは、上記2パターンのうち前者の方が適用されることになります。そうなりますと、消費税2%アップ分の金額をすべて取り戻すことができません。

⑵建物価格に対して所得税・住民税の支払いが少ないケース

建物価格に対して所得税・住民税の支払いが少ない場合(つまり収入が少ない)には、ローン減税分の控除額を使い切れないため、増税の2%分を全て取り戻すことが出来なくなります。

こういったケースのため、必ずしも増税の2%分を誰もがすべて取り戻せるわけではありませんが、多くの方にとってこの住宅ローン減税の制度が大きなメリットになることは間違いありません。

4つの支援策②:すまい給付金の拡張

住宅ローンを活用される予定がない方でもメリットを得られるのが「すまい給付金」という制度です。現金で買うにしろ住宅ローンを利用するにしろ、家を買うすべての人に対して一律に一定の金額が給付されるというものです。

消費税の増税前にも存在する制度ですが、今回の増税によって以下の2点が変更されます。

- 年収510万円以下の人が対象だったが、年収775万円以下の人まで給付を受けられるようになる。

- 年収510万円以下の人には、従来よりも給付額が高くなる。

年収が450万円以下の人ならば、増税後に50万円もの給付を受けられるようになるのです。

4つの支援策③:次世代住宅ポイントの創設

一定の性能を有する住宅の新築やリフォームを行う場合にポイントがもらえる次世代住宅ポイントが創設されます。この制度で注意すべきなのは、あくまでその金額相当のポイントが付与されるということであって、金銭的な負担が軽くなるわけではありません。そのポイントを利用して、各種商品と交換することができるのです。

- 新築→最大35万円相当

- リフォーム→最大30万円相当

たとえば新築の場合には、以下の要件を満たすことによってポイントをもらうことができます。

- エコ住宅(断熱等級4または1次エネ等級4)

- 長持ち住宅(劣化対策等級3かつ維持管理対策等級)

- 耐震住宅(耐震等級2または免震建築物)

- バリアフリー住宅(高齢者等配慮対策等級3)

ポイント加算の要件は、上記4つ以外にもあります。リフォームの場合も同様に、ポイント取得ができる項目が決まっており、その内容に応じてポイントが付与されます。

以前にあった「住宅エコポイント」のように、そのポイントを様々な商品に交換することが可能となります。具体的な商品は今後公募される予定ですが、以下のような切り口で準備がされています。

- 省エネ・環境配慮に優れた商品

- 防災関連商品

- 健康関連商品

- 家事負担軽減に対する商品

- 子育て関連商品

- 地域振興に資する商品

4つの支援策④:贈与税の非課税枠の拡大

先ほどのAさんとBさんのケーススタディのように、親や祖父母から援助を受ける方もいらっしゃると思います。こうしたケースで厄介なのが、援助を受けた金額に対して贈与税が課されるということです。

「そんなところでも税金を取るのかよ!」と怒りたくなる気持ちもありますが、ちょっと待ってくださいね。こうした親や祖父母からの援助に対して一定の金額まで税金を払わなくてもいいという決まりがあるのです。

従来は、その非課税枠が1,200万円まででしたが、増税後には最大3,000万円まで引き上げられます。今までお子様に対して援助をしたかったけど、税金が勿体なくて躊躇していた方もいらっしゃるかも知れません。こうした世帯の方たちも、「どうせいずれ相続税を納めるならば」ということで、親から子への住宅のプレゼントなどという話が進むかも知れませんね。

ケーススタディ②:年収の高い人と低い人、増税後の負担が軽くなるのはどっち?

ここで改めて、具体的なケーススタディで、増税前後でどれくらい負担が軽くなるのかを見ていきましょう。

先ほどのケーススタディで取り上げたBさんは、年収700万円、親からの援助500万円、土地は取得済みで、建物価格が3,000万円(税抜)という条件でした。この場合、増税後のほうが増税前より3万円の負担が軽くなるという計算となります。

次に、Bさんと同じ条件で家を購入し、年収がBさんの半分の350万円というCさんと比べてみることにしましょう。

この場合、Cさんは増税前後で金銭的な負担がこれだけ変動します。

- 建物代金の消費税増税分:+60万円

- 住宅ローン減税の延長分:-31.3万円

- すまい給付金の拡充分:-20万円

Cさんの場合には、住宅ローン減税の延長分とすまい給付金の拡充分と合わせても、消費税増税による負担を相殺することができませんでした。先ほど、年収の少ない人(所得税・住民税の支払いが少ない人)は、増税後の支援策の恩恵を受けにくいという話をしましたが、Cさんはまさにそのケースに当てはまります。Cさんのケースのように、誰もが増税後に恩恵を受けられるわけではないので、注意が必要です。

ケーススタディ③:分譲マンションと建売住宅の購入、増税後の負担が軽くなるのはどっち?

先ほど、消費税には課税される項目と課税される項目に分けられるという話をしました。建物に対しては消費税が課されますが、土地に対しては消費税は課税されません。

分譲マンションを購入するならば、購入価格のうち土地部分がどれくらいの割合なのかを把握しておきましょう。たとえば、同じ5,000万円で分譲マンションを買うにしても、建物部分の割合が大きいほうが消費税増税後の負担が大きくなるのです。極端な話、土地部分の割合が小さい分譲マンションを買ったほうが、建売住宅を買うよりも恩恵を受けにくくなります(下の図のCのようなケースです)。

例として、3,500万円でマンションと建売住宅をそれぞれ購入するDさんとEさんのケースを見ていきましょう。この場合、建売住宅を購入したDさんの方が、同じ購入金額でも土地の割合が大きく、多くのメリットを得られます。いずれにしても、Dさん、Eさんともに各種支援策によって、増税前よりも増税後に家を買ったほうが負担が軽くなるという結論になります。

ケーススタディ④:中古住宅を買う場合、増税前後で負担額は変わらない

中古住宅を個人間で売買する場合には、売主の個人には消費税が課税されないので、買い主も家を買うにあたり消費税を支払わなくても良いことになります。(ただし、不動産会社を間に挟む場合、不動産会社に支払う仲介手数料に消費税がかかります)

ですので、建物の購入金額に関しての消費税は負担増がないことになります。ただし、こうした「消費税のかからない住宅の取引」に関しては負担増も無いことから、住宅ローン減税の延⻑、住まいの給付金の適用対象外となっています。そのため、このような個人間での中古住宅の売買では、増税前に買っても増税後に買っても変わりがありません。

なお、念のため記しておきますと、消費税が5%→8%になった時に住宅ローン減税の最大控除額の拡大、並びに住まいの給付金の創設が行われました。

この際も「消費税のかからない住宅の取引」については、この2つの施策は適用の対象外でした。消費税5%→8%に増税の時の条件がそのまま継続されている状況となります。ちなみに、消費税がかからない住宅の住宅ローン減税の適用要件は、以下の表の通りです。

加えて、中古住宅購入の場合には住宅要件も加わることに注意して下さい(築年数や耐震基準など)。

ケーススタディ⑤:親から多額の援助を受ける場合はどうなるか?

実は、この件だけですでに3件の個別相談が私のところにありました。相続税、贈与税は税率の高い税金ですので、気にされている方にとっては非常に関心の高いテーマであることが伺えます。

親や祖父母から援助を受ける場合の贈与税の課税枠が拡大されることを先ほど話しました。もう一度おさらいになりますが、住宅取得時の贈与税の非課税枠は以下の通り拡大されます。

(カッコ内は一般住宅の課税枠です。省エネ住宅の方が一般住宅よりも課税枠が大きくなります。)

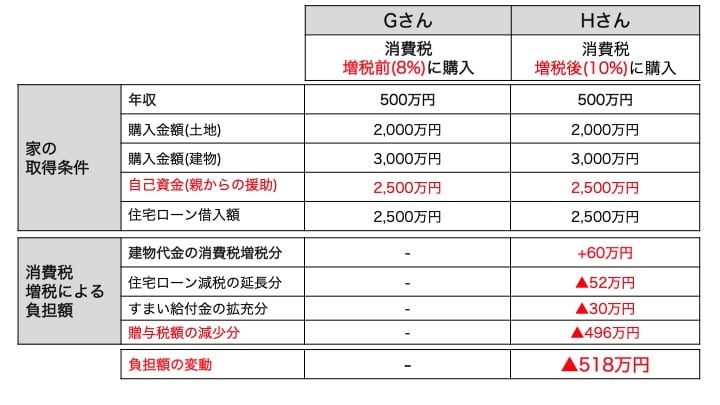

仮に、親から2,500万円の援助を受けられたとして、増税後にどれくらいの負担軽減の効果があるのかを見ていきましょう。ここでは、建売住宅を消費税増税前(8%)のときに購入したGさん、増税後(10%)に購入したHさんのケースで比べてみます。この場合、増税後に買ったHさんの方が、Gさんに比べてはるかに大きな贈与税の減税メリットの恩恵を受けることができるのです。

なおかつこの非課税枠は2019年4月から2020年3月末までが極端に大きく引き上げられているので、援助を考えている方は一気に動き始めているわけです。他の支援策もメリットはありますが、この非課税枠の拡大は突出して大きなメリットがあり、適用を考える人は早めに動いた方がいいでしょう。

ただし、贈与の話は、他の相続人との調整や合意を得ておかないと後々に火種を残す可能性もあるので、親御さんの資産状況、他の相続人とのバランスも考えたうえで実行していく必要があるでしょう。

まとめ

消費税増税後の住宅取得支援策について、さまざまなタイプを想定してケーススタディも取り上げて解説しましたが、少しずつパターンが見えてきたでしょうか?

それぞれの住宅取得のパターンの中でも、世帯収入の状況や、土地建物のバランス、自己資金とローンのバランスなど、複数の要因が複合して状況が変わってきます。おおまかな様子をつかんでおいて、実際には個々人それぞれのケースで試算してみるのがいいでしょう。

近藤 智

近藤 智