住宅ローンの審査に落ちる人の特徴

銀行はあなたのココを見ている

住宅ローンの審査に落ちるんじゃないかと不安だ

こんな私でもちゃんと審査に通るのかな?

住宅ローンを利用するにあたり、初めの関門となるのが審査です。

皆さんも、上記のような悩みに直面しているのではないでしょうか?

厳しいようですが、住宅ローンの審査に落ちることはあります。審査に落ちた場合、落ちた原因も振り返らずに別の銀行に申し込みに行くのは自殺行為のようなものです。

なぜ住宅ローンの審査に落ちるのか?

銀行が審査で見ていることはなにか?

審査で落ちるかもと思った場合にとるべき行動は何か?

この記事にて詳しく解説します。この記事を読んでいただければ、住宅ローンの審査に通るためのポイントが一目でわかります。

もう無理かもと諦めている方は、ぜひ最後まで諦めずに頑張っていただければと思います。

それでは、具体的にお話していきましょう。

私たちWELLNEST HOMEは、皆さんの孫の世代まで長持ちする健康で快適な高気密高断熱の家を建てている住宅メーカーです。WELLNEST HOMEがどのような想いで家をつくっているのか、皆さんにも知っていただけましたら幸いです。

※WELLNESTHOME創業者の早田がyoutubeチャンネルで住宅ローンについて解説している動画

「住宅ローンに通りやすくする方法は?通りにくい人はどんな人?(家づくりノウハウ Q&Aシリーズ)」はこちら

contents

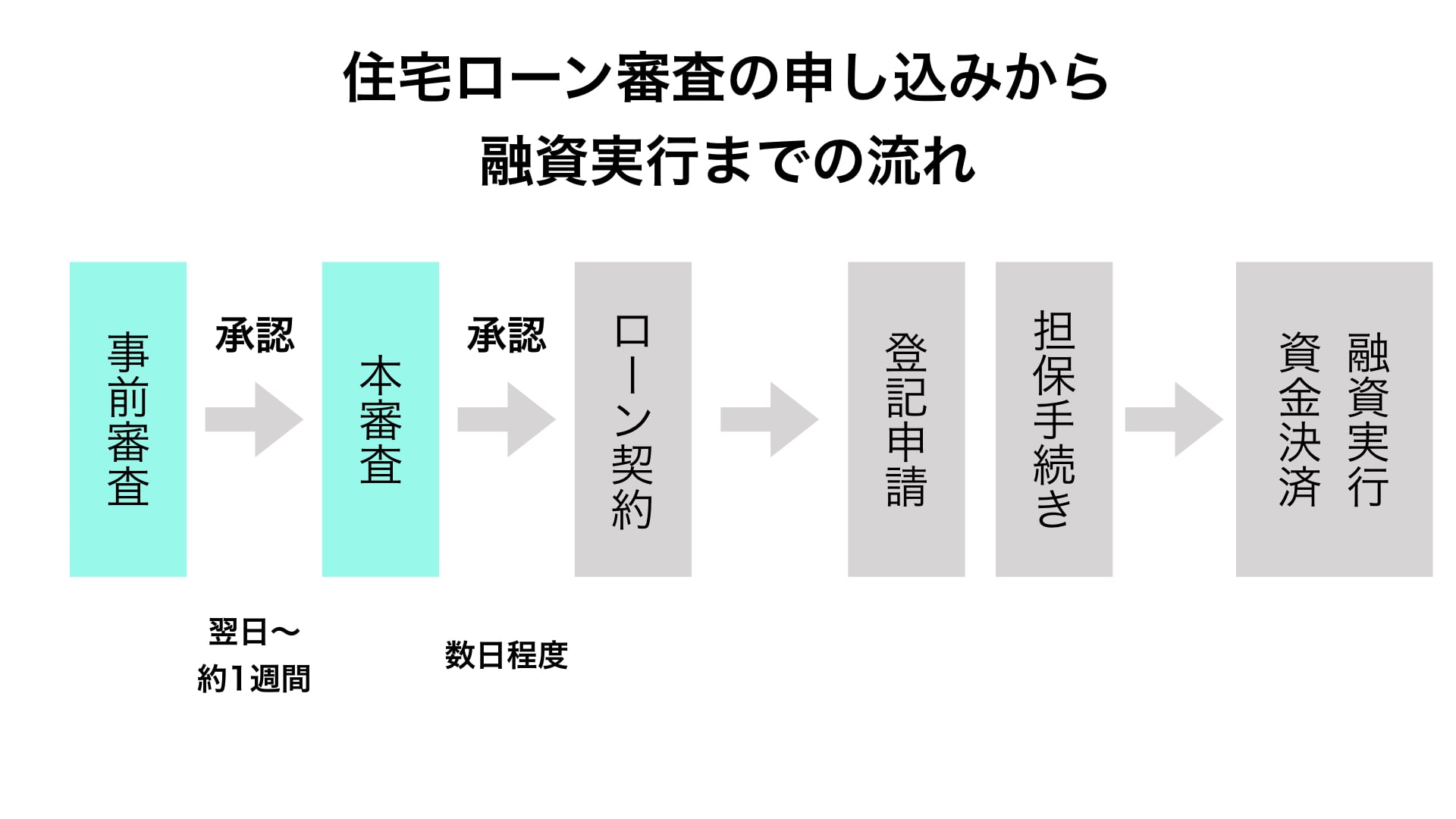

住宅ローンの審査は二段階

上図の引用元:書籍『図解わかる住宅ローン2018-2019年版』

住宅ローンの審査は「事前審査(仮審査)」と「本審査」と分けられ、つまり2段階制となっています。

銀行など金融機関による「事前審査(仮審査)」

事前審査とは、物件や土地が決まり、注文住宅の場合工事請負金額が大まかに決まったタイミングで銀行などの金融機関が行う審査を指します。

事前審査を受ける際は、身分証明書、健康保険証以外に、収入状況を証明できる書類や、自動車ローンなどを別途抱えている場合はそれの詳細がわかる書類などの提出が求められます。

銀行などの金融機関による事前審査は、申込者の健康状況、収入や預貯金などの財産状況、現在の会社における勤続年数、会社自体の規模や経営状況などはもちろん、その収入状況と購入しようとしている物件は見合っているかや、提出された返済計画は守られそうかなども見られます。

また、事前審査はおおむね数時間~1週間があれば結果が出ると言われています。

信用保証会社による「本審査」

事前審査を通ったあとに金融機関から正式な申込書をもらいそれに記入し、本審査に進めるという流れになります。

本審査は、信用保証会社などが行うのが一般的です。いままでのクレジットカードやショッピングローンなどの個人信用情報などを重点に、申込者の返済能力と信用力が調べられます。分割でスマホを購入していた履歴なども含まれます。

本審査の申し込みから結果が出るまでは、おおよそ1週間~2週間がかかります。こちらの本審査にも通った場合本契約となり、契約の手続きに進められます。

住宅ローンの審査で銀行が気にしていることはたった1つだけ

- 年収の低さ

- 不安定な雇用形態

- 公共料金の支払いが遅れた

- クレジットカードの支払いが遅れた

などなど・・・

住宅ローンの審査に落ちる要因は様々です。

しかし、総じて銀行が審査のときに気にしていることはたった1つだけです。

【ちゃんと貸したお金を返してくれるかどうか】

たったこれだけのことです。とてもシンプルだと思いませんか?銀行は利息で稼ぐ商売ですからね。貸す側に貸し倒れのリスクがちょっとでもあるようならば、迂闊に貸すようなことはできません。

そのため、過去にクレジットカードや別のローン、公共料金などで支払い遅延があるというのは明らかに論外です。金融機関として、お金をちゃんと返してくれない人にお金を貸すというのはリスクでしかないからです。

そのようなシンプルな観点で見ていくと、なぜ住宅ローンの審査に落ちるのかも納得感が湧いてくるのではないでしょうか?

このような観点も踏まえた上で、住宅ローンの審査に落ちる人の特徴について、次の章でまとめていきます。

銀行は住宅ローンの審査でこんなところを見ている

「この人はちゃんと貸したお金を返してくれるのかな?」

銀行がこのような見方で皆さんに融資をするかしないかを判断していること、先ほど話しました。とはいうものの、具体的に審査のときに何を見ているのかを知りたいところですよね。

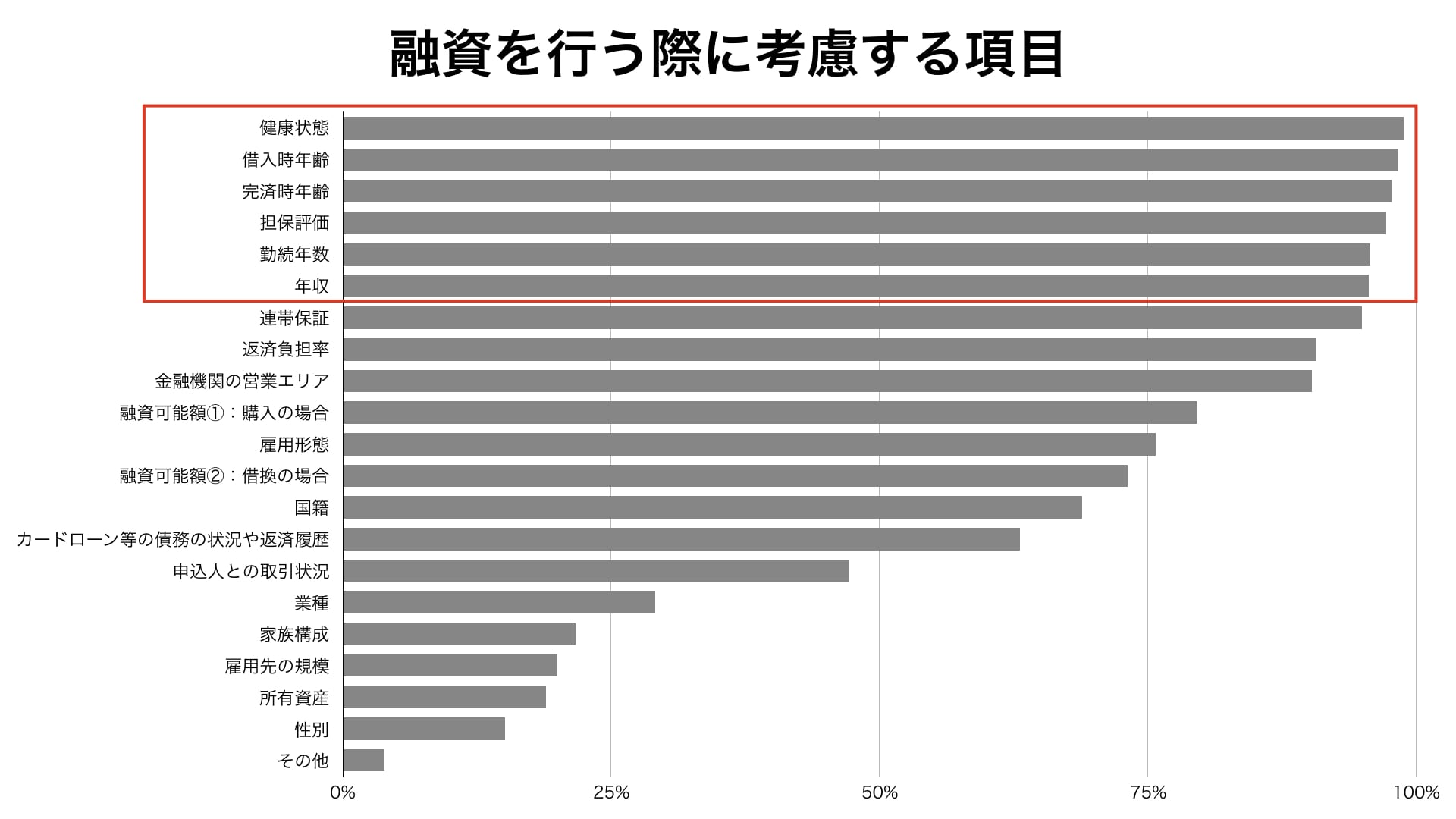

下のデータをご覧ください。こちらは、国土交通省が取りまとめた「金融機関が融資を行う際に考慮する項目」を取りまとめたものです。調査結果は平成30年度のものですが、全部で1,220箇所の金融機関を調査したものになります。

国土交通省「平成30年度民間住宅ローンに関する調査結果報告書」より引用

主な審査項目として20項目がありますが、その中で上位5つの審査項目について詳しく解説していきましょう。

- 健康状態

- 年齢(借入時、完済時)

- 担保評価

- 勤続年数

- 年収

審査項目①:健康状態

健康状態が審査で見られる理由は、住宅ローンの契約に団信(団体信用生命保険)の加入が求められるからです。

長期間にわたる住宅ローンの返済においては、返済の途中で住宅ローンの契約書本人が死亡したり高度障害になって返済ができなくなる可能性もなくはありません。

そのような事態を想定し、民間の金融機関では住宅ローンの契約と同時に団信(団体信用生命保険)への加入が必須になります。もし健康上の問題などによって団信への加入ができなければ、残念ながら住宅ローンの申し込みはできません。

上記の調査に回答した1,220の金融機関のうち、団信への加入が必要と回答している金融機関は1,067でした。つまり、団信への加入なくして住宅ローンの利用は不可能と言っても過言ではないということです。

審査項目②:年齢

歳を取ればとるほど、病気や死亡のリスクが高まることは、今さらいうまでもありませんよね。シビアな言い方になりますが、年齢が高い人ほど、貸し倒れのリスクが高まるので、住宅ローンの審査に通る可能性は低くなるのです。

審査項目として、借入時の年齢と住宅ローン完済時の年齢の2種類がありますが、年齢が高いほど審査に通りにくいのはいずれも共通していることです。

審査項目③:担保評価

購入した住宅の資産価値が低いと、住宅ローンの審査では不利になります。

もし皆さんが、住宅ローンの返済が困難となった場合には、購入した住宅を担保にして借金を返さなければなりません。しかし、購入した住宅の資産価値が低かったとしたらどうでしょうか?金融機関としては、確実に高い値段で売れる物件の方がいいに決まっています。

ちなみに、上記の調査結果では、担保価値が「融資判断に影響」と回答した金融機関は684行(つまり約半分)でした。

審査項目④:勤続年数

少なくと1も年以上の勤続年数がないと、住宅ローンの審査に落ちる可能性が高くなります。そのため、転職まもない人が住宅ローンの申し込みをするならば、要注意ですよ。

- この人は新しい職場でちゃんとやっていけるのか?

- すぐに辞めてしまうのではないのか?

- 定職に就くのが難しい人なのかな?

皆さんの意図がどうであれ、金融機関からは勤続年数が短いことをマイナス要素として捉えられかねないからです。

調査結果を見てみても、勤続年数が1年以上と回答した金融機関は645箇所というデータがあるくらいです。

審査項目⑤:年収

住宅ローンの融資を受けるのに必要な最低年収というものが、金融機関によって定められています。調査結果では、以下のようなデータとなっています。

- 年収100万円以上:292行

- 年収150万円以上:586行

- 年収200万円以上:71行

- 年収250万円以上:11行

つまり、住宅ローンを利用するならば、最低限として年収150万円以上は満たしている必要があるということです。

だからといって、年収150万円以上あればそれで事足りるかといえば、そのようなことはありません。返済負担率(現在の年収に対して毎年いくら返済するか)の指標が25%と言われていますが、返済負担率ギリギリの範囲で借りるか、返済負担率を超えた範囲で借入をするとなると、審査では厳しくみられることになります。

「審査に通るかどうか不安かも」そんなあなたが取るべき2パターンのアクション

①審査を受ける前に自分の個人信用情報を取り寄せよう

金融履歴に自信がある方でも、意外と「携帯の代金の支払いに遅延があった」などといった細かいミスをしていることもあるかもしれませんので、審査を受ける前には一度個人信用情報センターにご自分の個人信用情報を取り寄せ、確認することをおすすめします。

日本には、CIC(指定信用情報機関)、JICC(日本信用情報機構)、KSC(全国銀行個人信用情報センター)の3つの個人信用情報センターがあります。クレジットカード会社などによっては加入していないものがあり、また金融機関によっては確認されるところも違うので、上記3つの信用情報機関すべてから情報を取り寄せて確認したほうが良いですね。

過去の金融履歴に傷がある場合はどうやって対応すれば良い?

上記でお話した個人信用情報を確認したらネガティブなものが載っていた場合、どうリカバリーすれば良いのでしょうか。

まず、過去にミスはあったもののその回数が極めて少なく、かつ故意ではない場合、住宅ローンの審査のための書類を提出した際に、金融事故などがあった理由やこれから起こさないための対応策を説明するためのレターをつけましょう。

- なぜそんなことになったのか

- 今後はどうやってそのようなミスを防ぐのか

こうした内容を明記していれば、ミスが軽微な場合は許されるケースもあります。

ミスの回数が多い、またミスの内容が深刻な場合には、もはや信用情報機関に一度ついた信用情報が消えるのを待つしかありません。

たとえば、クレジットカードの返済に一度うっかり遅れてしまったとします。クレジットカード自体は解約とならず、引き続き利用し続けた場合、2年後その延滞の記録は信用情報から消えます。

ただし、返済の延滞が数回続き、カード自体が解約となってしまった場合、解約の時点から5年間その情報が残ってしまうので、この期間中に住宅ローンを申し込んだ場合通る可能性自体は低いと言えます。5年間が経ちその情報が消えたと確認がとれた場合に再度申請したほうが良いかもしれません。

ネット上では、信用情報の汚点を消すのでお金を払ってくださいという業者も存在していますが、一度記入された信用情報は基本的に変えることはできませんのでそれらの業者は詐欺を働いていることが多いと言われています。早めに住宅ローンを通したいときでも詐欺に引っかからないよう気を付けてくださいね!

②フラット35を利用するのも1つの手段

もし皆さんの健康状態が問題で団信への加入が難しそうならば、フラット35を利用することも視野に入れてみてはいかがでしょうか?

フラット35は、住宅金融支援機構と民間の金融機関がタッグを組んで作られた35年間の固定金利型の住宅ローンです。フラット35では団信への加入は任意です。

勘違いしないでいただきたいのは、「団信に加入できないからフラット35を利用しよう」という考えは持っていただきたくないということです。フラット35は、民間の金融機関の住宅ローンよりも審査基準がゆるく、団信への加入が任意なので、何となく利用しやすいイメージもあります。

しかし、住宅金融支援機構が定める技術水準を満たした住宅を買わなければならないこと、注文住宅の場合には融資が下りるタイミングと土地代など支払いのタイミングがずれてつなぎ融資も必要になるなど、利用にあたり注意すべきところもあるのです。

フラット35に関する詳細は、機会をみて1つの記事としてまとめさせていただきますね。

まとめ

住宅ローンの審査に落ちるには明確な理由があります。

銀行は利さやで稼ぐビジネスです。皆さんがちゃんと貸したお金を(利息も込みで)返してくれるからこそ、銀行のビジネスが成り立つのです。だからこそ、銀行としては、皆さんが確実にお金を返してくれる人かどうかを、審査の中で見極めるのです。

- カードローン等の遅延

- 健康状態

- 年齢

- 担保評価

- 勤続年数

- 年収

銀行が審査で見ている項目はたくさんありますが、要点はシンプルですよね。「審査に引っかかるかも」と皆さんが思っていらっしゃるならば、皆さんが銀行さんに信用してもらえるように力をつけるしかありません(「正社員として安定して収入を得られるようになる」など)。

ぜひ皆さんが満足のいく判断が下せるように参考にしていただければ幸いです。

日本の家は30年後に資産価値がゼロになる?住宅ローンを返済しても安心できない

審査も無事に通り、住宅ローンも借りられて念願のマイホームを手に入れた。後は長い年月をかけて返済するだけ。

こういう話をするのは忍びないのですが、苦労して住宅ローンを返済したタイミングで、皆さんが住んでいる家の資産価値はどうなっていると思いますか?

残念ながら、現在の多くの日本の住宅は、30年後に限りなく資産価値がゼロに近い家になります。30年後に壁の中を引き剥がしてみたら、おそらくはこのような状態になっているでしょう。

柱や梁など家を支える構造材が、腐れによってボロボロの状態。この状態で熊本地震に匹敵する地震が起きようものならば、あっという間に家は倒壊します。そのため、ローンを返済し終わったタイミングで建て替えを余儀なくされるという可能性も十分にあり得ます(決して脅しではありません)。

そう考えると、住宅ローンだけではなく、30年後に控える建て替えも踏まえた上での資金計画も考えなければなりませんね。住宅そのものの価格だけでなく、こうした住宅を買った後も合わせて必要となる一生涯の費用を住まいのライフサイクルコストといいます。

皆さんがこれから家を買うタイミングにあるならば、住宅ローンだけでなく住まいのライフサイクルコストの観点でお金と向き合うと、より現実的な資金計画は立てやすくなるでしょう。こうした住まいのライフサイクルコストに関しては、マンション、戸建てのコストを比較|FPが語る60年後にお金が貯まる賢い家にて詳しくまとめさせていただきました。

私たちWELLNEST HOMEとしましては、こうした30年しかもたないという日本の住宅を問題視しています。この住宅業界の体質を変えるべく、ドイツの建築技術に学び、創業以来100年長持ちする住宅を追求して家をつくり続けています。

WELLNEST HOMEがどのような想いで家をつくっているのか、皆さんにも知っていただけましたら幸いです。

近藤 智

近藤 智